Schenkung einer Immobilie

als Alternative zur Erbschaft

Im Erbschaftsteuer- und Schenkungssteuergesetz (ErbStG) sind Freibeträge und Schenkungssteuersätze fest geregelt. Hier erfahren Sie, welche Steuerfreibeträge für Sie gelten, wie Sie die Schenkungssteuer selbst berechnen können und – was wenige wissen – welche Sonderregelungen es bei Immobilienschenkungen gibt. Außerdem bekommen Sie von uns wertvolle Tipps an die Hand, wie Sie bei zeitigem Handeln die Schenkungssteuer legal umgehen und somit Ihren Lieben enorme Kosten ersparen können.

Schmuck, Bargeld, Oldtimer, Kunstgegenstände oder eine Immobilie: Das sind alles Vermögenswerte, die gerne an die Lieben verschenkt werden. Wer sich rechtzeitig über seine Vermögensverteilung Gedanken macht, der gelangt irgendwann mal zum Thema Schenkung. Manchmal ist es eben ratsam, zumindest schon einen Teil des Vermögens zu übertragen. Schenkungen sind nämlich alle 10 Jahre bis zu einem Freibetrag (beim Kind z.B. EUR 400.000 je Elternteil!!!) steuerfrei! Zusätzlich winken in einigen Fällen Steuervorteile, wenn geschenkt und nicht geerbt wird. Sie sehen schon, dass es Sinn macht, sich zeitig Gedanken zu machen, damit die Erben nicht mit einer Erbschaftssteuer konfrontiert werden.

Wir beantworten Ihnen alle Fragen zum Thema Schenkung gerne persönlich.

Natürlich komplett unverbindlich & kostenlos.

Was bei Häusern, Wohnungen und Grundstücken bei einer Schenkung zu beachten ist

In Deutschland unterliegen Schenkungen grundsätzlich der Steuerpflicht. Wenn Sie eine Immobilie geschenkt bekommen haben, bedeutet das aber noch lange nicht, dass Sie Steuern abführen müssen.

Regelmäßig gibt es Streitigkeiten mit dem Fiskus um das unbewegliche Vermögen. Es liegt in der Natur der Sache, dass bei solch hohen Werten der Vater Staat auch etwas davon abhaben möchte. Ob es gerechtfertigt ist, steht auf einem anderen Blatt, aber so ist es nun mal und wir müssen uns damit zeitig befassen, sonst haben unsere Lieben das Nachsehen und müssen einen großen Teil des geschenkten Vermögens für die Schenkungssteuer aufwenden.

Welche Schenkungssteuer fällt bei Immobilien an?

Häuser, Wohnungen und Grundstücke unterliegen wie andere Nachlasswerte der Schenkungssteuer.

Seit dem 01.01.2009 legt das Finanzamt für die Wertermittlung einer Immobilie den Verkehrswert zugrunde, d.h. den Wert, der im Verkaufsfall voraussichtlich zu erzielen wäre.

Zur Ermittlung des Verkehrswertes orientiert sich das Finanzamt an allgemeinen Durchschnittswerten.

Eine vermietete Wohnimmobilie wird bei der Verkehrswertermittlung mit einem 10%igen Abschlag eingestuft.

Schenken lohnt sich für Ehepartner

Lediglich 5 Prozent denken zeitig daran, das Vermögen zu verteilen – nicht mal 1% haben hier die Steuer im Fokus. Natürlich ist es ein sehr heikles Thema und wird im Familienkreis meist nicht angesprochen. Letzten Endes müssen die Erben die Suppe auslöffeln und werden mit Steuerzahlungen konfrontiert, die oftmals in einem genötigten Verkauf enden. Das ist bestimmt nicht im Sinne des Erblassers!

!Achtung Sonderregelung!

Keine Schenkungssteuer bei Ehepartnern

Der Erwerb des Familienheims durch Schenkung vom Ehegatten bleibt unabhängig vom Immobilienwert komplett schenkungssteuerfrei! Voraussetzung ist, dass es sich bei der geschenkten Immobilie tatsächlich um ein sogenanntes „Familienheim“ handelt. Unter Familienheim Im Sinne des Gesetzes versteht man ein bebautes Grundstück, das ein Ein- oder Zweifamilienhaus, ein Wohnungs- oder Teileigentum, ein Mietwohngrundstück, ein Geschäftsgrundstück oder ein gemischt genutztes Grundstück in dem eine Wohnung zu eigenen Wohnzwecken genutzt wird.

Das gilt zwar auch für den Erbfall, allerdings nur dann, wenn der hinterbliebene Ehepartner die Immobilie noch weitere zehn Jahre bewohnt. Ansonsten gilt bei einer Erbschaft ein Freibetrag in Höhe von EUR 500.000. Das ist auf den ersten Blick viel. Doch kommt noch Barvermögen hinzu, wird dieser Betrag leicht überschritten. Für Kinder gilt im Übrigen ein Freibetrag von EUR 400.000.

Rechtzeitiges Handeln ist hier gefragt! Ein entscheidender Vorteil gegenüber der Immobilienübertragung im Erbfall ist, dass die Schenkung der selbstgenutzten Immobilie unter Ehepartnern den gesetzlichen Freibetrag unberührt lässt, hingegen im Erbfall der Immobilienwert auf diesen angerechnet werden würde!

VORSICHT! Ferien- oder Zweitwohnungen sind nicht schenkungssteuerfrei!

Ferienwohnungen oder Zweitwohnungen erfüllt nicht die Kriterien, die an ein Familienheim gestellt werden.

Quelle: Bundesfinanzministerium

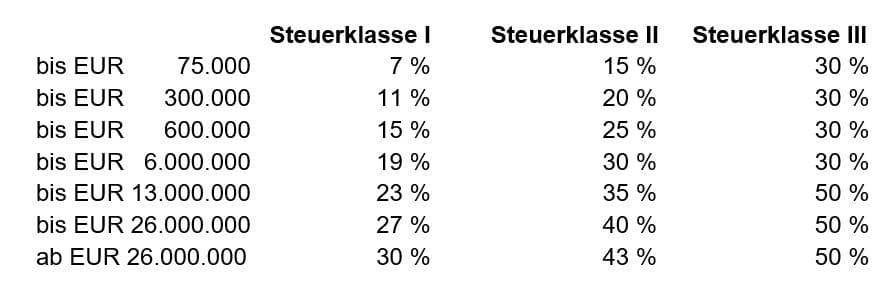

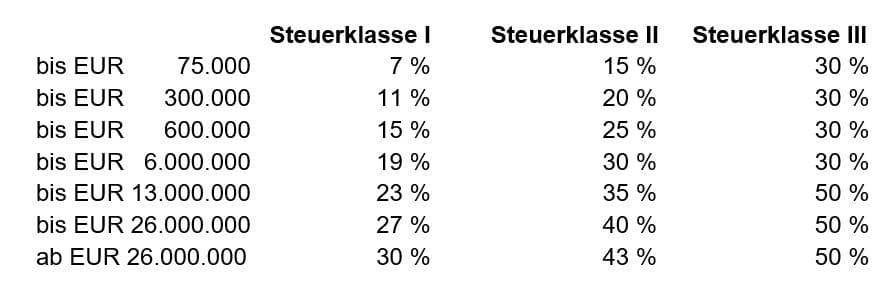

Die Schenkungssteuer und Erbschaftssteuer werden nach folgenden Prozentsätzen erhoben: Wert des steuerpflichtigen Erwerbs in jeweils

Quelle: Bundesfinanzministerium

*Die Daten beruhen auf dem Rechtsstand vom 01.07.2016. Schenkung und Erbschaft werden bis auf zwei Ausnahmen gleichbehandelt. Bei einer Schenkung gilt für Eltern und Großeltern die Steuerklasse II und der besondere Versorgungsfreibetrag entfällt.

Schenkung auf Etappen

Bei teuren Immobilien wäre eine Schenkung in Etappen empfehlenswert. Alle zehn Jahre kann der Freibetrag neu ausgeschöpft werden. So kann auch eine Immobilie mit einem Wert von über 1 Mio. Euro steuerfrei weitergegeben werden, wenn man rechtzeitig damit beginnt!

Schenkungssteuer – Beispiel

Ein Kind bekommt von seiner Mutter ein Haus im Wert von EUR 400.000 sowie Schmuck und Bargeld im Wert von EUR 200.000 geschenkt, d.h. ein Vermögen von insgesamt EUR 600.000. Nach Abzug des Freibetrags in Höhe von EUR 400.000 wird eine Schenkungssteuer von 7% auf die ersten EUR 75.000 (EUR 5.250) des zu versteuernden Schenkwerts und 11% auf die übrigen EUR 125.000 (EUR 13.750) fällig. Die zu entrichtende Schenkungssteuer betrüge EUR 19.000. Nach Ablauf von 10 Jahren könnte allerdings wieder eine Schenkung im Wert bis EUR 400.000 steuerfrei vorgenommen werden, sodass es sinnvoller wäre, mit dem Schmuck und dem Bargeld noch etwas zu warten, sollten keine weiteren freibetragsausschöpfenden Schenkungen mehr anstehen.

Lebenslanges Wohnrecht in Übergabevertrag regeln

Man kann sich als Schenker mit einem Nutzungsrecht im Grundbuch – dem sogenannten Nießbrauch (z.B. lebenslanges Wohnrecht, etc.) – absichern.

Beugen Sie mit einem Verkehrswertgutachten vor!

Sollte eine nennenswerte Schenkungssteuer zu erwarten sein, empfiehlt es sich daher für den Beschenkten, eine Bewertung der Immobilie durch einen Sachkundigen vornehmen zu lassen und die entsprechende Wertermittlung dem Finanzamt vorzulegen. Dadurch haben Sie die Möglichkeit, z.B. wertmindernde Eigenschaften Ihrer Immobilie aufzulisten (z.B. hoher Sanierungsbedarf, nicht vorhandene Wärmedämmung, etc.) und somit den Verkehrswert und damit einhergehend die Schenkungssteuerlast zu mindern. Das Finanzamt muss dieses Gutachten jedoch nicht akzeptieren, allerdings bleibt Ihnen die Möglichkeit, dagegen Einspruch zu erheben.

Gerne können Sie uns in dieser Angelegenheit kontaktieren, um mehr über das Thema Schenkung zu erfahren. Wir arbeiten auch mit erfahrenen Rechtsanwälten und Steuerberatern zusammen, die Ihnen in dieser Angelegenheit bestens Rat erteilen können.

Auch haben wir einen Ratgeber „Erben & Schenken“ herausgebracht, den wir Ihnen bei Interesse gerne zuschicken! Diesen können Sie über das Kontaktformular anfordern!

Sprechen Sie uns persönlich an!

Wir verkaufen Ihre Immobilie professionell!

- Über 29 Jahre Erfahrung

- Über 12.000 vermittelte Immobilien

- Wir sind stets zukunftsorientiert